서호전기 사업보고서 파헤치기 #3 - 타기업과 차별되는 15년의 경제적 해자(기술력, 품질)

어제에 이어서 사업보고서를 계속 쭉 읽어봅니다.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

(가) 영업개황

① 기술 및 엔지니어링 관련

항만 하영용 크레인 제어분야에 대한 개황을 간략히 설명하고 있습니다. 항만 크레인 초기에는 제어기술의 한계 때문에 느리고 정밀하지 못한 크레인에서, DC제어 방법이 개발되면서 고속 대형화되었고 이후 마이크로 프로세서+AC인버터 제어 방식이 개발되면서 치열한 시장을 형성하고 있습니다.

하지만 세계적인 대기업인 Siemens, GE, ABB에 비해 서호전기만의 강점은? 많은 보고서에서 이미 공부했듯이 발주처(사용자)의 의향과는 상관없이 이들 회사의 운영체계에 적응해야 합니다. (마치 애플의 그런 느낌일까요? 나를 따르라..) 그 이유는 아이러니하게도 이러한 기업들이 전 세계를 상대로 하는 '대형회사'이기 때문입니다. 동시다발적으로 다양한 지역에서 동시에 제품을 납품하면서 관리나 유지보수를 위해 제어시스템도 획일적일 수밖에 없겠죠. 그러면서 서서히 서호전기가 끼어들 틈이 보이기 시작합니다.

지난 30년간 이날만을 기다리며 기술렫을 갈고닦아온 서호전기가 등장합니다. 큰 회사들이 효율성을 위해 포기했던 개별 크레인에 맞는 전용 소프트웨어의 부재를 서호전기는 해결하면서 발주처의 다양한 요구에 맞추어 프로그램을 변형해 공급하고 있습니다. 또한 사후관리도 철저히 해서 한번 내 고객으로 만든 곳은 영원히(?) 고객으로 만들고 있습니다.

이러한 틈새 공략은 그럼 서호전기만 가능한가? 이런 좋은 사업이 있으면 다른 곳에서도 눈독 들이지 않을까요? 서호전기의 표현에 의하면 현장감 있는 제어시스템을 공급하려면 항만에서 잔뼈가 굵은 (15년 이상의) 엔지니어가 필수라고 합니다. 당장 시장 기회가 보인다고 다른 기업이 바로 진입할 수 없다는 말입니다. 서호전기만의 자료라 비교할 것은 없지만, 서호전기만큼 항만 크레인에서 15년 이상 된 엔지니어를 확보하고 있는 곳은 국내뿐만 아니라 전 세계적으로도 없다고 하네요. 다른 말로 하면 작게는 10년에서 많게는 15년간은 서호전기가 구축하고 있는 항만 제어 시스템에 접근하기 쉽지 않다는 말이겠죠.

② 생산능력 및 고객중심의 품질관리

서호전기의 주력 상품인 항만크레인용 제어시스템은 모두 '주문제작' 형태로 생산됩니다. 한번에 몇 대가 발주되지 않고서야, 발주시점이 다르다면 제각기 다른 사양입니다. 그래서 설계와 소프트웨어 응용능력이 중요하다고 하네요.

사소한 불량으로 크레인이 아예 작동하지 못하는 경우도 생길 수 있어서, 발주자는 특히나 제어시스템을 제작하는 업체에 강력한 '책임'을 요구하고 있습니다. 현재까지는 발주처의 요구를 성실히 반영해 납품을 해오고 있었고, 이러한 레퍼런스들이 쌓여서 서호전기에 대한 신뢰도 좋습니다.

항만 크레인을 제작하는 것 자체가 엄청난 금액과 기술력이 소요되는 만큼 전세계적으로도 이를 제작하는 업체가 손에 꼽습니다. 그렇다는 말은 소문도 빠르다는 말이 되겠죠. 어느 회사의 제어 시스템에 불량이 많다던지, 신뢰할 수 없는 수주가 발생한다면 업체들에게 즉각 공유되어 사업에 치명적입니다. 따라서 기일에 맞춘 빠른 생산도 중요하지만, 정확하고 확실한 제품을 공급하는 것도 중요하겠습니다.

서호전기는 뭐... 잘하고 있는 거겠죠? 다른 것보다 세계적인 항만에서 세계적인 네임밸류가 있는 기업들과 함께 경쟁한다는 자체에서 높은 점수를 주고 싶습니다.

(2) 시장점유율

앞서 자랑했던 서호전기의 15년 이상의 엔지니어 확보 규모로 볼 때 당분간은 지금의 점유율을 그대로 유지한다는 설명입니다. 실제로 서호전기를 신뢰하는 것으로 보이는 싱가폴 PSA의 경우는 지속적으로 서호전기에게 발주를 내고 있고, 국내 신항만과 크레인 제작업체의 러브콜을 받고 있습니다. 정말로 당분간(최고 10년?)은 꼭 시장지배력을 유지했으면 좋겠습니다. (왜냐면 적어도 10년은 투자하고 싶으니까요.)

컨테이너항만 하역장비의 세계 시장 현황 분석과 국내 공급기업의 발전 방안

이대로 글자만 보기는 좀 심심(?)하다는 생각에 자료를 찾아봅니다. 사실 영어원문으로 된 자료를 먼저 찾아보려 했으나 자료 검색이 아닌 영어공부가 되어 버리는 감이 있어서.. 한글로 검색하던 중에 꽤 괜찮은 논문자료를 발견합니다. 2014년 12월에 게시된 자료라 좀 오래되었다고 생각할 수 있지만 그래도 국내외 1, 2차 하역장비 공급업체의 시장 상황을 잘 알 수 있는 좋은 자료입니다.

이름부터 제가 찾는 자료의 포스가 뿜뿜입니다. 거기다 정말 사랑스러운 한글로 된 논문자료입니다. 원승환님과 강무홍님 정말 감사합니다. 논문은 안벽 크레인과 야드 크레인의 세계 시장 자료를 조사하고, 1차 공급자와 2차 공급자도 포함시켜 국내외 기업들의 현황도 같이 실려있습니다. 잘 보관해 뒀다가 시간이 있다면 더 꼼꼼히 보기로 하고 궁금한 부분만 일단 먼저 찾아보겠습니다.

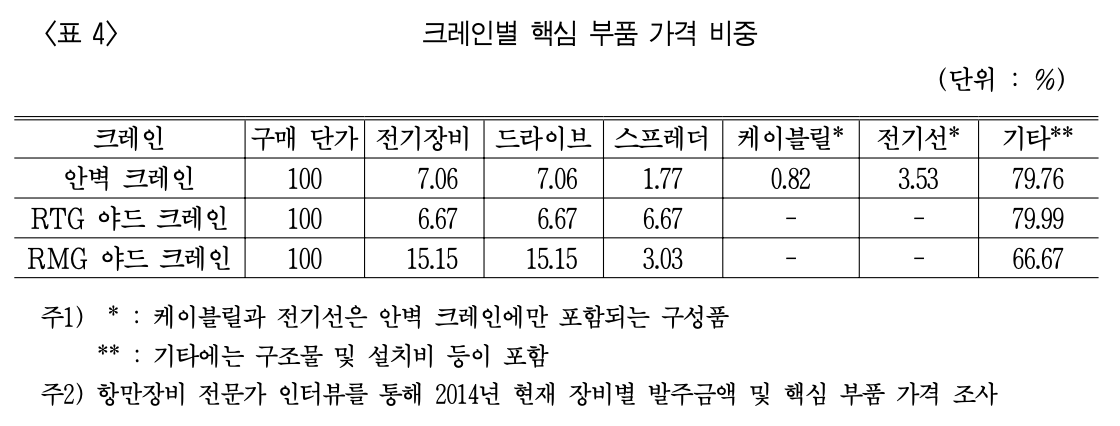

크레인 발주 건별로 금액을 파악하기는 쉽지 않아서 (기업의 영업비밀) 발주 기관 담당자에게 문의한 크레인과 핵심 부품들의 가격을 토대로 추정한 값이라고 합니다. 정확하지는 않지만 그래도 근접한 값일 것이라 생각합니다. 2014년의 물가 수준을 감안하고, 안벽크레인이 약 85억원 정도, RTGC 15억, RMGC 33억 정도네요. 전기장비와 드라이브가 서호전기와 연관된 부분이고, 많은 선배분들이 분석하신 수주현황을 토대로 역산한 크레인 1대당 수주 가격이 8억원 가량(ARMG)인 것으로 보아 비슷한 수준으로 보입니다.

익히 알려져 있듯이 ZPMC(Shanghai Zhenhua heavy Industry)가 68.5%의 압도적인 점유율로 1위를 차지하고 있습니다. 안벽, 야드 크레인에서 절대적입니다. 상위 3개 기업이 전체 시장의 약 70%를 공급하고 있는 과점 시장입니다. 서호전기의 수주건 중에 ZPMC로 부터의 수주물량도 있었던 것으로 기억하는데 장기적으로 계속 함께하는 것을 어떨지?

크레인 별 핵심 부품 가격 비중인데, 전기장비와 드라이브를 합한 비중이 RMG 야드 크레인의 경우 약 30% 정도입니다. ARMG 1기 수주 가격이 대략 8.5억 정도로 추정되어 있는데, 엇비슷한 수준입니다. (조금 모자라는 금액이기는 한데, 전기장비와 드라이브를 모두 공급하지는 않을 것 같네요.. 아마도?)

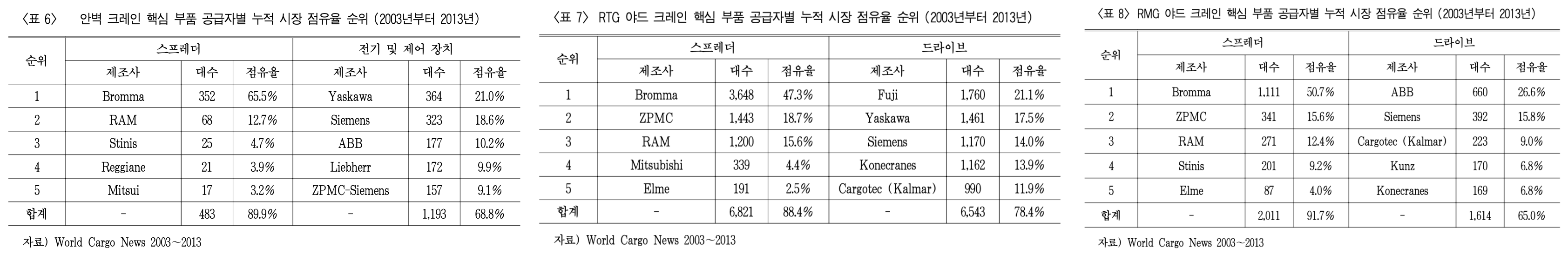

특이한 점은 안벽크레인/RTG/RMG 각각에서 절대적은 1위는 없다는 점입니다. 컨테이너를 집는 용도인 스프레더에서는 1위 업체의 점유율이 50% 이상이라 과점의 형태인데, 전기 및 제어, 드라이브의 경우에는 특별히 과점인 업체는 없습니다. 치열한 경쟁 중이라는 얘기입니다. 순위에는 없지만 서호전기가 선전하고 있는 느낌입니다.

국내 공급자 이야기가 따로 있습니다. 1차 공급자는 일단 패스하고, 관심 분야인 2차 공급자로 가봅니다. 기대했던 이름인 '서호전기'가 등장합니다. 참 반갑습니다. 괜히 조마조마했습니다. 1위 업체인 것은 알고 있는데 안 나오면 어쩌나.. ㅋㅋ

서호전기는 조사기간 11년(2003년~2013년) 동안 안벽 크레인 40기, RTG 73기, RMG 202기에 전기 및 제어 장치, 드라이브를 설치했습니다. 특이한 점은 Siemens와 공동 공급하는 경우도 있었다네요. 이렇게 합작해서 공급하기도 하나 봅니다.

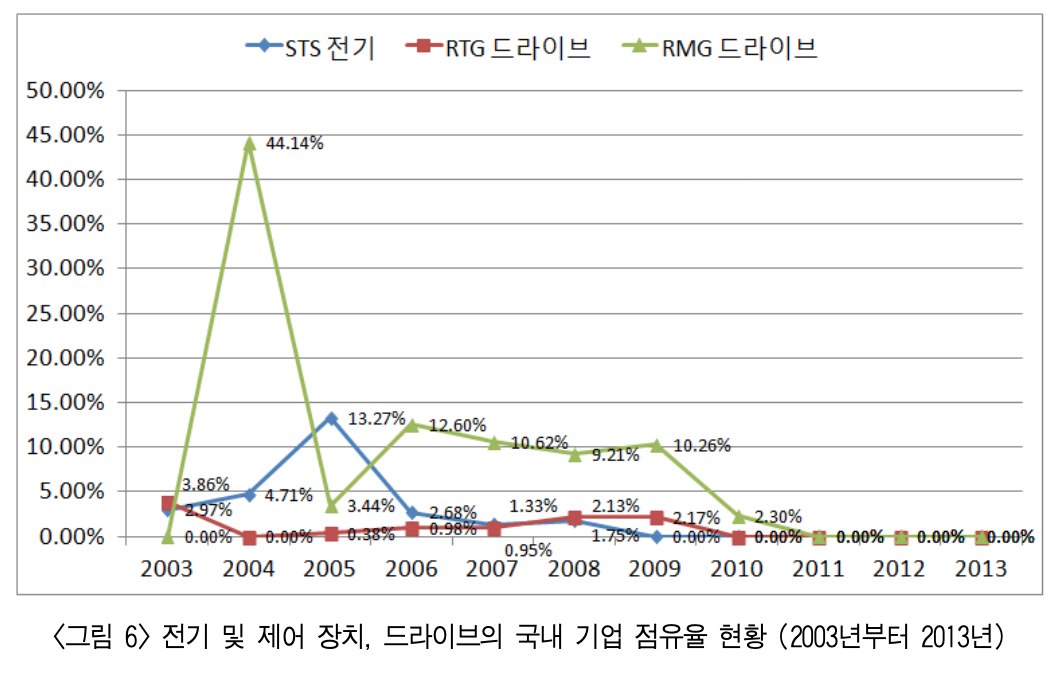

2004년에 정점을 찍었던 RMG 드라이브 점유율이 갈수록 낮아져서 2011년 이후에는 납품 건수가 없었습니다. 2010년부터 2013년까지 국내 기업의 침체기였다고 합니다. 서호전기도 그랬으려나요. 2013~2014년 주가를 대략 살펴보니 5000원대까지 내려간 적도 있었습니다. 2015년 이후로 주가가 큰 폭으로 회복한 것으로 보아 그때까지 수주현황도 좋지 않았을 것으로 생각되네요.

하여튼 꽤 오래된 자료지만 지금부터 약 20년 전부터도 서호전기는 세계시장에서 이름을 내비치며 존재감을 나타내고 있었다는 점입니다. 논문에서 결론으로 얘기하고 있는 것은 서호전기의 사업보고서의 그것과 비슷합니다. 기술 검증을 통한 신뢰를 쌓고, 혁신적인 기술의 적용으로 경쟁력을 확보해야 합니다. 수요기업과의 친밀성 확보도 성공 여부의 중요한 관건이라고 하니 서호전기가 추구하는 사업목표와 어느 정도 비슷하죠? 합리적인 가격도 물론 고려대상이겠지만, 역시 기술력을 바탕으로 하면 결국에는 발주처가 알아차리기 마련입니다. 특히나 과점시장으로 가고 있는 크레인 제조시장에서는 더더욱 그렇습니다. 양질의 논문 덕에 옆으로 좀 새기는 했지만, 앞으로도 기대되는 서호전기입니다. 사업보고서 나머지 부분은 다음 시간에... ㅎㅎ -끝-