2022년 44주차 투자일지 - 키움증권 MY랭킹을 활용한 투자전략 응용, 넷포지션 조절

몇 주 전에 흑양벽님의 블로그를 통해 투자전략에 대한 심도 깊은 내용을 읽은 적이 있습니다. 다소 막연했고 어떻게 실제 투자에 적용하면 좋을지 이리저리 고민하던 차에 키움증권에서 재미난 랭킹이 등장했습니다.

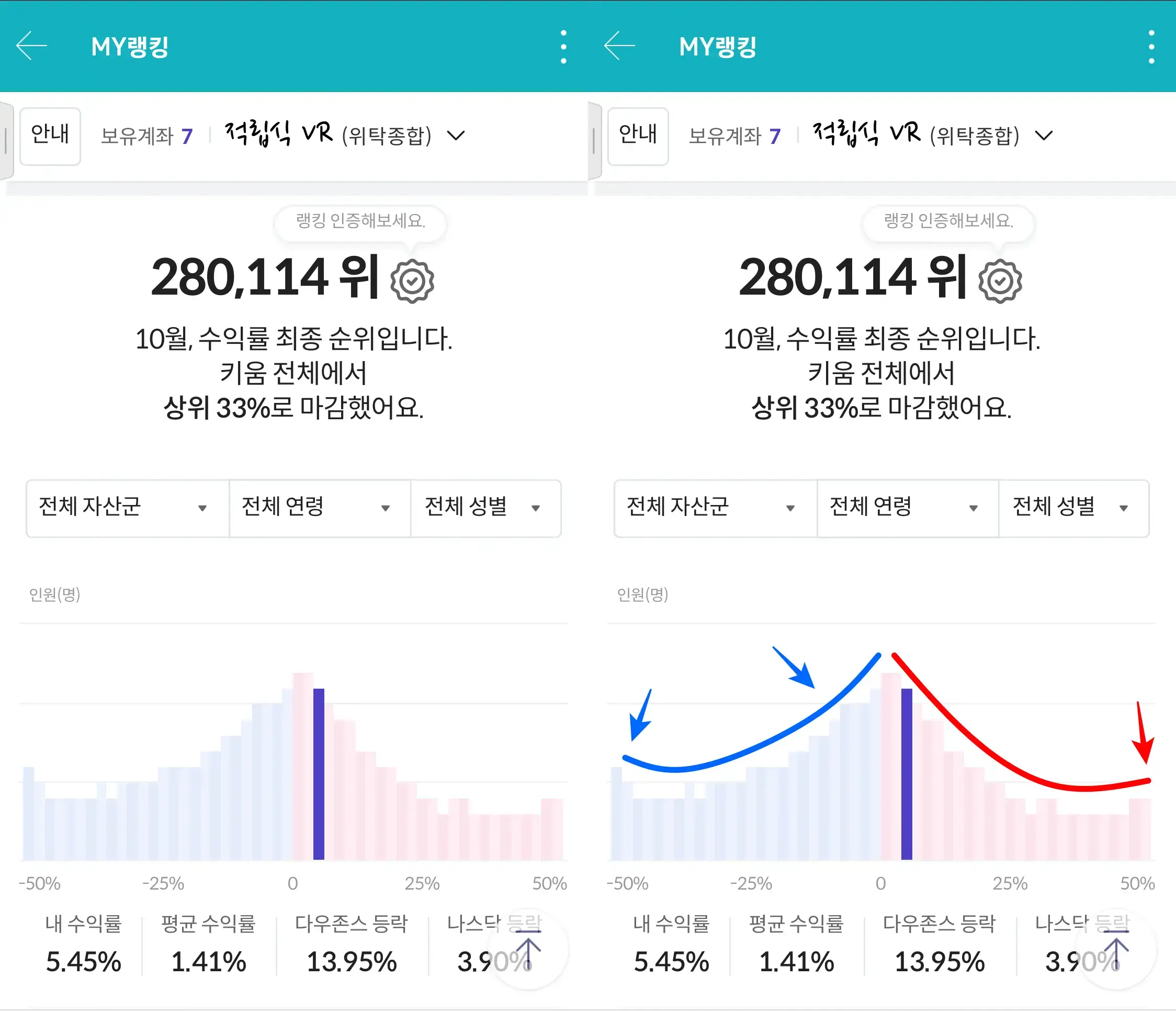

바로 키움 MY 랭킹이라는 플랫폼인데 키움에 계좌를 두고 있는 시장참여자들의 데이터를 바탕으로 현재 수익률을 기준으로 그래프로 표현한 서비스였습니다.

처음에는 재미로 이런것도 있네 하면서 눌러보며 확인만 했었는데 그래프 모양이 가만 보니 어디서 많이 본 것만 같습니다.

2022년 39주차 투자일지 - [글공유] 흑양벽님의 최근 글, 생존확률(수익률)을 높이는 확률분포 이야기

2022년 39주차 투자일지 - [글공유] 흑양벽님의 최근 글, 생존확률(수익률)을 높이는 확률분포 이야

이번주는 9월 결산도 있고 해서 얼렁뚱땅 넘어가려다가 그래도 정리는 해둬야 할 것 같아서 약간은 날로 먹는 듯한 느낌으로 일지를 적어봅니다. TQQQ 계의 정신적지주 양대산맥을 꼽으라면 흑양

heejubari.tistory.com

흑양벽님의 확률분포 이야기에서 보면 다양한 분포를 통한 현재의 시장 상황과 함께 그에 맞는 확률을 높이는 (투자 목숨을 몇 개로 만들 수 있는) 전략을 설명하고 있습니다.

MY랭킹을 뜯어보기 전에는 넷포지션 조절만 포커스를 두고, 막연한 철저히 제 개인적인 심리를 바탕으로 이를 적용하려고 했습니다.

이를테면 내 느낌에 지금은 하락장이고 실제로 꽤 손실구간이니 확률분포 그래프는 꼬리 사건이 일어날 확률이 두꺼운 펫테일 분포일 것이며, 왜도가 0보다 커진 상황으로 왼쪽으로 좀 치우쳐져 있을 것이다. -> 따라서 나는 넷포지션을 더 늘려서(=시그마(표준편차)를 키워서) 다소 위험하지만 공격적으로 꼬리 사건의 확률을 높여야겠다.

대략 위의 전략처럼 막연하게 생각만 하고 있었을 것이고 그렇게 행동했을 겁니다.

하지만 키움증권의 MY랭킹 데이터가 작지만 쌓이기 시작하고, 10월이 마무리되면서 그려진 모양을 보니 제법 그럴싸합니다.

시장심리, 상황 간접 확인 - 키움증권 MY 랭킹 활용

키움증권의 계좌가 모든 시장 참여자를 대변하거나 전 세계, 혹은 미국 시장을 나타낸다고 할 수는 없을 겁니다. 다만 확률적으로 접근하면 (키움측의 설명에 의하면) 대략 1,300만개의 계좌데이터를 모은 그래프라는 점에서 투자상황을 꽤 잘 대변한다고 할수는 있다고 생각합니다.

아무튼 중요한 것은 그것보다 그래프 끝 모양을 대략적으로 이어서 그려보면 어디서 많이 본 것만 같은 느낌이 듭니다.

기본적으로 주식시장은 펫테일이 두터운 모양을 그린다고 하지만 양극단의 확률이 꽤 높은 상황이고, 거기에 확실히 수익률 분포가 마이너스 쪽에 좀 두툼한 느낌이 듭니다. 흑양벽님식으로 표현하면 왜도 >0 인 상황으로 오른쪽으로 긴 꼬리를 그리는 모양이라고 할 수 있습니다.

이 상황에서 제가 취할 수 있는 생존확률을 높이는 방향은 정해져 있습니다. 하지만 어디까지나 필승전략이 아닌 '확률'을 높이는 것임은 명심해야 합니다.

오른쪽으로 긴 꼬리를 그리는 상황이니 평균 회귀 이론에 따라 수익의 기대값이 점점 커지고 있는 상황입니다. 더 하락할 개연성도 있지만 그렇다고 해도 무한정으로 한쪽으로만 치우치기 어려우므로 지금은 기대값을 높일 수 있는 쪽으로 기회가 와있는 상황입니다.

따라서 넷포지션을 늘리는 방향으로 유도하여 시그마를 최대한 두텁게 해서 모/아니면 도 전략이지만 리스크를 다소 높이더라도 끝단의 확률을 조금이라도 높여보는 시도를 하는 것이 좋아 보입니다.

여기에 더해 저는 좀 더 긴 시간으로 긴 호흡으로 자금을 운용할 수 있으므로 오랜 기간을 기다릴 수 있으니 확률분포상의 제 목숨줄을 조금이라도 더 늘릴 수 있습니다.

그동안 막연히 생각으로만 지금 시장은 이러하니 넷포지션을 늘려야지.. 혹은 좀 줄여볼까? 라고 대처했던 것에서 키움증권의 MY랭킹 데이터도 참고자료로 잘 활용하면 더 좋을 것 같습니다.

대충 이런 식입니다. 매달 기록하는 투자일지에서 현재 내 포트폴리오의 넷포지션 상황을 기록하고, 전달에 비해서 그래프가 어느방향으로 움직였는지 확인하고 그에 맞게 자연스럽게 포지션을 조절하고 이를 매달 반복하면 꽤 괜찮은 방법일 것 같습니다.

현재 넷포지션 계산

제 포트폴리오가 모조리 3배 레버리지 ETF 포트와 1배수 ETF 포트로 되어있지는 않습니다. 좀 더 단순한 계산을 위해서 다음과 같이 정리했습니다. 어차피 누구에게 이 방식을 설명할 것도 아니고 설득을 해야 하는 것도 아니니 저만 만족하면 되니까요. ㅎㅎㅎ

제 투자의 방향성이 미국 시장에 있고, 앞으로도 더 비중을 높여갈 것이기에 보유하고 있는 한국주식계좌는 일단 넷포지션 계산에서 제외합니다.

그리고 계산의 편의를 위해서 라오어포트를 3배수로 생각하고, 그 이외 다양한 미국 포트들(ETF, 배당주, 일반주식 등)을 일괄적으로 1배수라고 생각했습니다.

이렇게 하는 것이 정확하지도 않고 맞는 방법은 아니라고 생각은 하고 있지만 제가 이 전략에 따라서 칼같이 매수/매도로 포지션 조절을 할 것도 아니고 어디까지나 참고해서 투자 방향성을 설정하는 정도로만 활용할 것이기에 무리가 없을 것이라 판단합니다.

그래서 계산이 아주 간단해졌습니다.

미국(1배수) 합계 = 57,655,862.91원

미국(3배수) 합계 = 28,880,328원

투자배수 = 1*미국(1배수) + 3*미국(3배수) / 미국(1배수) + 미국(3배수) = 1.67배

현재 제 넷포지션은 대략 1.67배 정도로 운영되고 있습니다. 지금처럼 확률분포가 오른쪽 꼬리를 길게 달고 있으며 꼬리 사건 확률이 높아진 상황이라면 점점 더 이를 늘리는 방향이 맞을 것입니다.

그래서 제가 최근 계속하고 있는 라오어 포트의 비중을 늘리고 있는 작업과 기존 미국ETF와 미국배당주 및 일반주식들을 정리했던 일련의 과정들은 꽤 잘하고 있다고 평가하고 싶습니다. (제맘대로!! ㅋㅋㅋ)

그리고 넷포지션이 생각보다는 낮다고 생각되어서 점차적으로 무리하지 않는 선에서는 비중을 계속 변경시키려고 합니다. 언제까지냐면 하락 추세가 반전했을 때겠죠?? 그때쯤이면 기존 3배 주식에서 자금을 이동시켜서 다시 1배수를 쌓아나가는 작업을 반복하면 되겠네요.

앞으로는 매월 투자일지를 정리할 때마다 랭킹을 확인하며 그래프 모양으로 대략적인 확률분포를 유추하고, 이를 투자전략과 잘 연결시켜서 실행해보려 합니다. 꽤 의미도 있으면서 재미있는 과정일 것 같습니다.

MY랭킹과 함께 다시한번 갓양벽님의 이 놀라운 이론과 혜안에 감탄을 금치 못하고 있습니다. 다시한번 그분은 이 글을 읽지 못하시겠지만 감사하다는 말씀을 꼭 꼭 전하고 싶습니다. 감사합니다!!